1. Επισκόπηση του Δείκτη Στοχαστικής Ορμής (SMI).

Ο δείκτης Stochastic Momentum Index (SMI) είναι μια προηγμένη έκδοση του παραδοσιακού στοχαστικού ταλαντωτή, ενός ένδειξη ορμής που μετρά τη θέση της τιμής ενός τίτλου σε σχέση με το υψηλό/χαμηλό εύρος του σε μια καθορισμένη περίοδο. Αναπτύχθηκε από τον William Blau στις αρχές της δεκαετίας του 1990, το SMI στοχεύει να παρέχει μια πιο εκλεπτυσμένη εικόνα της δυναμικής ενός χρηματοπιστωτικού μέσου λαμβάνοντας υπόψη πού η τιμή κλεισίματος είναι σε σχέση με το μέσο του ίδιου υψηλού/χαμηλού εύρους. Αυτό έχει ως αποτέλεσμα έναν δείκτη που είναι πιο ομαλός, πιο ανταποκρινόμενος και πιο κατάλληλος για τον εντοπισμό της δύναμης ή της αδυναμίας της τρέχουσας τάσης.

1.1. Ορισμός και Υπολογισμός

Το SMI προωθεί την έννοια του στοχαστικού ταλαντωτή περαιτέρω εστιάζοντας στην απόσταση μεταξύ της τιμής κλεισίματος και του μεσαίου σημείου του υψηλού/χαμηλού εύρους, αντί της θέσης της τιμής κλεισίματος εντός του ίδιου του υψηλού/χαμηλού εύρους. Ο τύπος για τον υπολογισμό του SMI περιλαμβάνει πολλά βήματα, τα οποία περιλαμβάνουν εξομάλυνση της διαφοράς μεταξύ του κλεισίματος και του μεσαίου σημείου, καθώς και εξομάλυνση του πιθανού εύρους. Αυτές οι τιμές χρησιμοποιούνται στη συνέχεια για τον υπολογισμό της τιμής SMI, η οποία απεικονίζεται σε μια γραμμή σήματος για τη δημιουργία σημάτων συναλλαγών.

1.2. Σκοπός και χρήση

Ο πρωταρχικός σκοπός του SMI είναι να προσδιορίσει την κατεύθυνση της ορμής των τιμών και τα πιθανά σημεία αντιστροφής εντός μιας αγοράς. Είναι ιδιαίτερα χρήσιμο στη διάκριση μεταξύ ανοδικών και πτωτικών κινήσεων τιμών και μπορεί να βοηθήσει traders καθορίζουν τα βέλτιστα σημεία εισόδου και εξόδου. Λόγω της ευαισθησίας και της ακρίβειάς του, το SMI είναι ένα πολύτιμο εργαλείο τόσο βραχυπρόθεσμα traders και μακροπρόθεσμοι επενδυτές που θέλουν να κεφαλαιοποιήσουν τις τάσεις της αγοράς.

1.3. Βασικές αρχές

Το SMI λειτουργεί σύμφωνα με μερικές βασικές αρχές:

- Διασταυρώσεις μηδενικών γραμμών: Η τιμή SMI που διασταυρώνεται πάνω ή κάτω από τη γραμμή μηδέν υποδηλώνει ανοδική ή πτωτική ορμή, αντίστοιχα.

- Απόκλιση: Μια απόκλιση προκύπτει όταν η τιμή ενός τίτλου κάνει ένα νέο υψηλό ή χαμηλό που δεν επιβεβαιώνεται από το SMI, υποδεικνύοντας πιθανώς μια αντιστροφή.

- Επίπεδα υπεραγορών/υπερπωλήσεων: Σε αντίθεση με την παραδοσιακή στοχαστική ταλαντωτές, η SMI δεν έχει σταθερά επίπεδα υπεραγοράς και υπερπώλησης, δίνοντάς της ευελιξία σε διάφορες συνθήκες της αγοράς.

| Χαρακτηριστικό | Περιγραφή |

|---|---|

| Χαρακτηριστικά | Δείκτης ορμής |

| Αναπτύχθηκε από | Ουίλιαμ Μπλάου |

| Σκοπός | Για τη μέτρηση της ορμής συγκρίνοντας την τιμή κλεισίματος με το μέσο του υψηλού/χαμηλού εύρους |

| Πολυπλοκότητα Υπολογισμού | Μέτρια, περιλαμβάνει εξομάλυνση και σύγκριση |

| Κύρια χρήση | Προσδιορισμός της ισχύος της τάσης, της κατεύθυνσης και των πιθανών ανατροπών |

| Το καλύτερο για | Traders και επενδυτές που επιδιώκουν να βελτιώσουν τα σημεία εισόδου/εξόδου με βάση τη δυναμική |

2. Διαδικασία Υπολογισμού του Δείκτη Στοχαστικής Ορμής (SMI).

Ο υπολογισμός του δείκτη στοχαστικής ορμής (SMI) είναι μια διαδικασία πολλαπλών βημάτων που βελτιώνει τα δεδομένα τιμών για να παράγει έναν δείκτη ικανό να τονίζει την ορμή με μεγαλύτερη ακρίβεια από τους παραδοσιακούς στοχαστικούς ταλαντωτές. Αυτή η ενότητα αναλύει τη διαδικασία υπολογισμού στα θεμελιώδη στοιχεία της, εξηγώντας κάθε βήμα λεπτομερώς για να παρέχει μια σαφή κατανόηση του τρόπου με τον οποίο προκύπτει το SMI.

2.1. Ανάλυση Φόρμουλας

Ο υπολογισμός SMI περιλαμβάνει διάφορους βασικούς τύπους:

- Υπολογισμός της γραμμής D:

- D = (Κλείσιμο – (Υψηλό + Χαμηλό) / 2) / Υψηλό – Χαμηλό

- Αυτός ο τύπος υπολογίζει τη διαφορά μεταξύ της τιμής κλεισίματος και του μεσαίου σημείου του υψηλού/χαμηλού εύρους και στη συνέχεια τη διαιρεί με το εύρος (υψηλό – χαμηλό) της τιμής της περιόδου. Αυτή η τιμή στη συνέχεια εξομαλύνεται χρησιμοποιώντας ένα απλό ή εκθετικό κινητός μέσος όρος.

- Εξομάλυνση της γραμμής D:

- Πρώτη λείανση: Εφαρμόστε 3-περιόδους εκθετικός κινούμενος μέσος όρος (EMA) στη γραμμή D.

- Δεύτερη εξομάλυνση: Εφαρμόστε μια άλλη εξομάλυνση, συνήθως EMA 3 περιόδων, στο αποτέλεσμα από την πρώτη εξομάλυνση.

- Υπολογισμός SMI:

- SMI = ((Δεξομαλύνθηκε - Δεξομαλυνθεί ο μέσος όρος) / (0.5 x Dεξομαλυνθεί)) x 100

- Το SMI υπολογίζεται παίρνοντας την εξομαλυνόμενη τιμή D, αφαιρώντας τον εξομαλυνόμενο μέσο όρο του D και στη συνέχεια διαιρώντας με το ήμισυ του εξομαλυνόμενου εύρους του D, πολλαπλασιάζοντας τελικά με το 100 για να το εκφράσουμε ως ποσοστό.

- Γραμμή σήματος:

- Μια γραμμή σήματος, η οποία είναι τυπικά α απλό κινούμενο μέσο όρο του SMI, υπολογίζεται επίσης για τη δημιουργία σημάτων συναλλαγών μέσω crossovers.

2.2. Υπολογισμός βήμα προς βήμα

Για να υπολογίσετε το SMI:

- Προσδιορίστε το υψηλό, το χαμηλό και το κλείσιμο: Προσδιορίστε τις υψηλές, χαμηλές και τιμές κλεισίματος για την περίοδο που αναλύεται.

- Υπολογίστε τη γραμμή D: Χρησιμοποιήστε τον τύπο που παρέχεται για να υπολογίσετε την τιμή της γραμμής D.

- Εξομαλύνετε τη γραμμή D: Εφαρμόστε τους καθορισμένους εκθετικούς κινητούς μέσους όρους για να εξομαλύνετε τη γραμμή D, κάνοντας το δύο φορές.

- Υπολογίστε το SMI: Ακολουθήστε τον τύπο για να εξαγάγετε την τιμή SMI.

- Εξάγετε τη γραμμή σήματος: Υπολογίστε τον κινητό μέσο όρο του SMI για την καθορισμένη περίοδο (συχνά 9 περίοδοι).

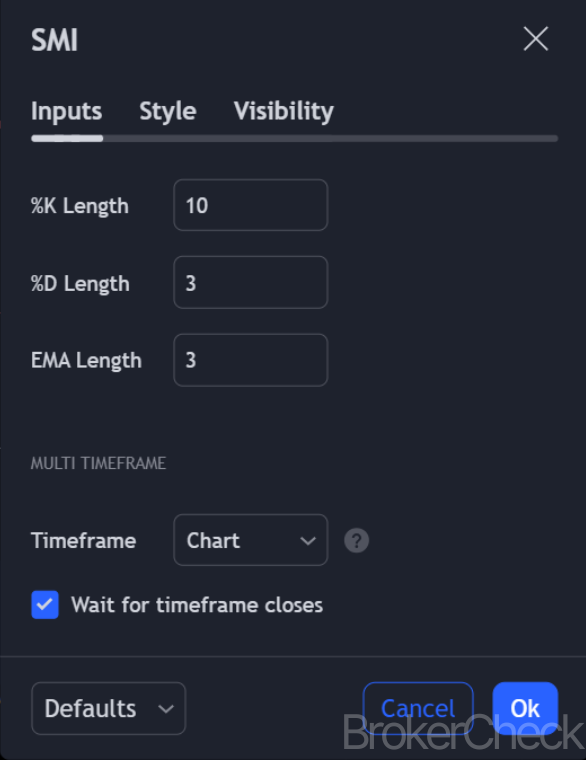

2.3. Παράμετροι και προσαρμογές

Οι τυπικές παράμετροι για τον υπολογισμό του SMI είναι:

- Μήκος για την εξομάλυνση της γραμμής D: 3 περιόδους.

- Μήκος για την εξομάλυνση SMI: 3 περίοδοι για την πρώτη εξομάλυνση της γραμμής D και άλλες 3 για τη δεύτερη εξομάλυνση.

- Περίοδος γραμμής σήματος: Συνήθως ορίζεται σε 9 περιόδους.

Ωστόσο, αυτές οι παράμετροι μπορούν να προσαρμοστούν για να ταιριάζουν σε διαφορετικά στυλ συναλλαγών και χρονικά πλαίσια. Η αύξηση των περιόδων εξομάλυνσης θα κάνει το SMI λιγότερο ευαίσθητο και πιο ομαλό, κάτι που μπορεί να είναι προτιμότερο για μακροπρόθεσμη ανάλυση τάσεων. Η μείωση των περιόδων θα κάνει το SMI πιο ανταποκρινόμενο, κατάλληλο για βραχυπρόθεσμες συναλλαγές.

| Βήμα | Διαδικασία | Περιγραφή |

|---|---|---|

| 1 | Ψηλά, Χαμηλά, Κοντά | Προσδιορίστε τις υψηλές, χαμηλές και κλειστές τιμές για την περίοδο. |

| 2 | D Υπολογισμός Γραμμής | Υπολογίστε την τιμή της γραμμής D. |

| 3 | Εξομάλυνση γραμμής D | Εφαρμόστε EMA για να εξομαλύνετε τη γραμμή D. |

| 4 | Υπολογισμός SMI | Εξάγετε την τιμή SMI χρησιμοποιώντας την εξομαλυνόμενη γραμμή D. |

| 5 | Γραμμή σήματος | Υπολογίστε τον κινητό μέσο όρο του SMI ως γραμμή σήματος. |

3. Βέλτιστες τιμές για εγκατάσταση σε διαφορετικά χρονικά πλαίσια

Ο δείκτης Stochastic Momentum Index (SMI) είναι ευέλικτος, επιτρέποντας προσαρμογές στις παραμέτρους του για να ταιριάζουν σε διάφορες στρατηγικές διαπραγμάτευσης και χρονοδιαγράμματα. Αυτή η προσαρμοστικότητα είναι ζωτικής σημασίας για traders με στόχο τη μεγιστοποίηση της αποτελεσματικότητας του δείκτη σε διαφορετικές συνθήκες αγοράς. Αυτή η ενότητα διερευνά τις βέλτιστες τιμές ρύθμισης SMI για βραχυπρόθεσμα, μεσοπρόθεσμα και μακροπρόθεσμα χρονοδιαγράμματα συναλλαγών, παρέχοντας πληροφορίες για το πώς οι προσαρμογές σε αυτές τις παραμέτρους μπορούν να βελτιώσουν τις αποφάσεις συναλλαγών.

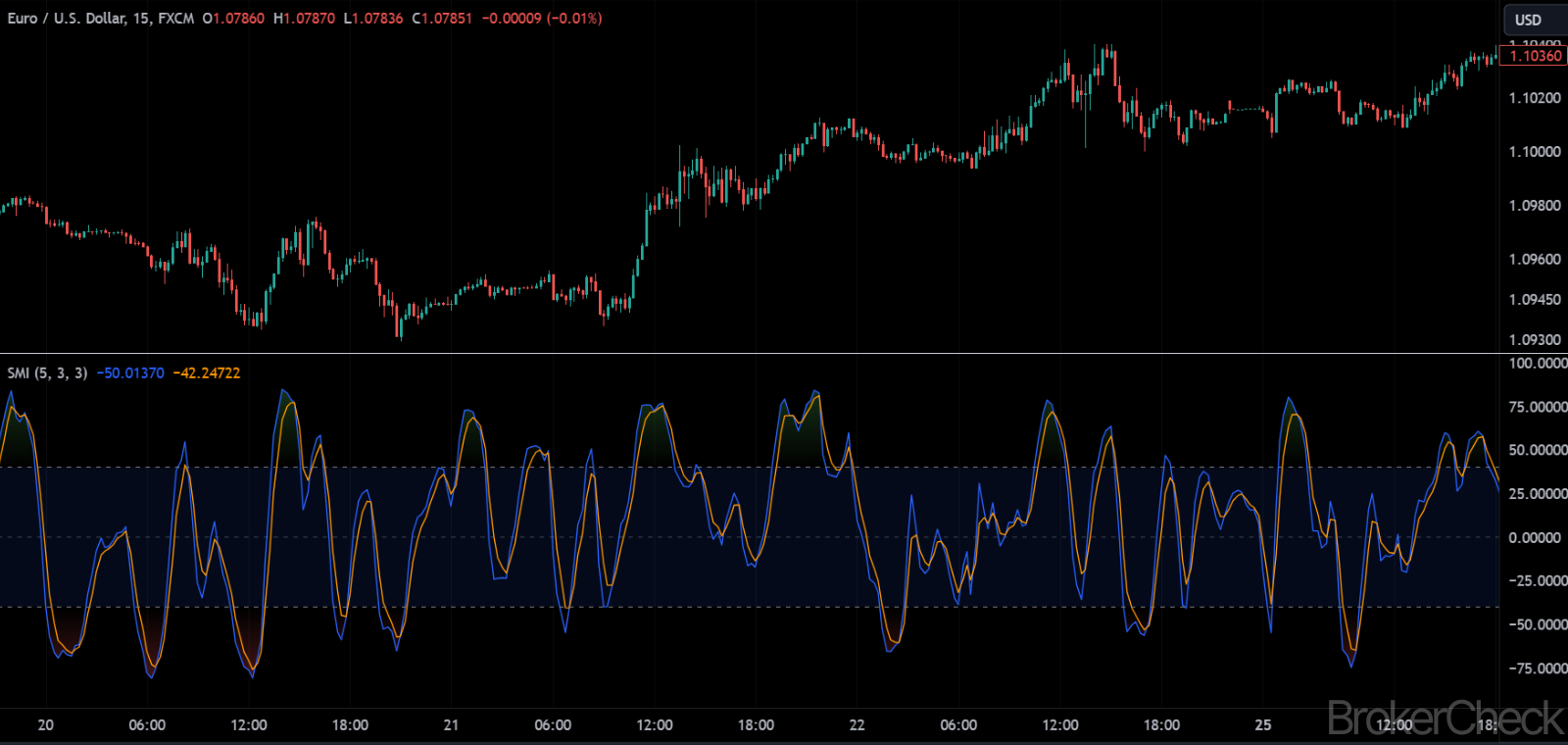

3.1. Βραχυπρόθεσμες συναλλαγές

Βραχυπρόθεσμα traders, όπως ημέρα traders ή scalpers, απαιτούν γρήγορους και ανταποκρινόμενους δείκτες για να συμβαδίζουν με τις γρήγορες κινήσεις στην αγορά. Για αυτά traders, οι ρυθμίσεις SMI πρέπει να προσαρμοστούν για μεγαλύτερη ευαισθησία.

- Μήκος: Η μείωση της παραμέτρου μήκους (ο αριθμός των περιόδων που χρησιμοποιούνται για τον υπολογισμό) μπορεί να κάνει το SMI πιο ευαίσθητο. Μια κοινή ρύθμιση για τις βραχυπρόθεσμες συναλλαγές είναι 5 περίοδοι.

- Εξομάλυνση γραμμής σήματος: Μια χαμηλότερη περίοδος εξομάλυνσης για τη γραμμή σήματος, όπως το 3, μπορεί να βοηθήσει στη δημιουργία ταχύτερων σημάτων για είσοδο και έξοδο.

- Βέλτιστες τιμές: Μήκος = 5, D = 3, Εξομάλυνση = 3

Αυτές οι ρυθμίσεις μπορούν να βοηθήσουν βραχυπρόθεσμα traders εντοπίζουν τις αλλαγές ορμής πιο γρήγορα, αν και στο κίνδυνος αύξηση του ποσοστού ψευδών σημάτων λόγω του θορύβου της αγοράς.

3.2. Μεσοπρόθεσμες συναλλαγές

Μεσοπρόθεσμος traders, συμπεριλαμβανομένης της ταλάντευσης traders, χρειάζονται μια ισορροπία μεταξύ της ανταπόκρισης και της ικανότητας φιλτραρίσματος του θορύβου της αγοράς. Η προσαρμογή του SMI σε μέτριες ρυθμίσεις μπορεί να προσφέρει έναν καλό συμβιβασμό.

- Μήκος: Μια ρύθμιση μέτριας διάρκειας, όπως 9 έως 12 περίοδοι, προσφέρει μια ισορροπία μεταξύ της ευαισθησίας και της ικανότητας εξομάλυνσης της βραχυπρόθεσμης αστάθειας.

- Εξομάλυνση γραμμής σήματος: Μια περίοδος εξομάλυνσης από 5 έως 8 βοηθά στο φιλτράρισμα του θορύβου, ενώ εξακολουθεί να ανταποκρίνεται σε σημαντικές κινήσεις της αγοράς.

- Βέλτιστες τιμές: Μήκος = 9 έως 12, D = 5, Εξομάλυνση = 5 έως 8

Αυτές οι ρυθμίσεις έχουν σχεδιαστεί για να παρέχουν μεσοπρόθεσμα traders με αξιόπιστα σήματα που αντικατοπτρίζουν τις υποκείμενες τάσεις χωρίς να αντιδρούν σε μικρές διακυμάνσεις τιμών.

3.3. Μακροπρόθεσμες συναλλαγές

Μακροπρόθεσμος traders, όπως θέση traders, επωφεληθείτε από δείκτες που υπογραμμίζουν τις μακροπρόθεσμες τάσεις και ελαχιστοποιούν τον αντίκτυπο της βραχυπρόθεσμης αστάθειας. Για την SMI, αυτό σημαίνει επέκταση των περιόδων υπολογισμού.

- Μήκος: Η αύξηση της παραμέτρου μήκους σε 14 έως 20 περιόδους βοηθά στον εντοπισμό μακροπρόθεσμων μετατοπίσεων ορμής.

- Εξομάλυνση γραμμής σήματος: Μια υψηλότερη περίοδος εξομάλυνσης, όπως 9 έως 14, μειώνει την ευαισθησία σε βραχυπρόθεσμες διακυμάνσεις.

- Βέλτιστες τιμές: Μήκος = 14 έως 20, D = 9, Εξομάλυνση = 9 έως 14

Αυτές οι ρυθμίσεις στοχεύουν να παρέχουν μακροπρόθεσμα traders με μια σαφή εικόνα των γενικών τάσεων της δυναμικής της αγοράς, μειώνοντας τον θόρυβο που σχετίζεται με τις βραχυπρόθεσμες κινήσεις της αγοράς.

| Στυλ συναλλαγών | Μήκος | D | Εξομάλυνση | Σκοπός |

|---|---|---|---|---|

| Βραχυπρόθεσμα | 5 | 3 | 3 | Υψηλή ευαισθησία για την καταγραφή γρήγορων κινήσεων της αγοράς |

| Μεσοπρόθεσμος | από 9 έως 12 | 5 | από 5 έως 8 | Ισορροπία μεταξύ ευαισθησίας και μείωσης θορύβου |

| Μακροπρόθεσμος | από 14 έως 20 | 9 | από 9 έως 14 | Επικεντρωθείτε στις μακροπρόθεσμες τάσεις, ελαχιστοποιώντας τη βραχυπρόθεσμη αστάθεια |

4. Ερμηνεία του Δείκτη Στοχαστικής Ορμής (SMI)

Η σωστή ερμηνεία του δείκτη Stochastic Momentum Index (SMI) είναι το κλειδί για την αξιοποίηση του πλήρους δυναμικού του στις στρατηγικές συναλλαγών. Αυτή η ενότητα εμβαθύνει στις αποχρώσεις της ανάγνωσης και της εφαρμογής σημάτων SMI για τον εντοπισμό ευκαιριών συναλλαγών, την κατανόηση του κλίματος της αγοράς και την πρόβλεψη πιθανών κινήσεων τιμών.

4.1. Προσδιορισμός κατεύθυνσης τάσης

Το SMI παρέχει σαφείς πληροφορίες για την κατεύθυνση της τάσης με βάση τη θέση του σε σχέση με τη γραμμή μηδέν:

- Πάνω από τη γραμμή μηδέν: Όταν η τιμή SMI είναι πάνω από τη γραμμή μηδέν, υποδηλώνει ανοδική ορμή, υποδηλώνοντας ότι η αγορά βρίσκεται σε ανοδική φάση.

- Κάτω από τη γραμμή μηδέν: Αντίθετα, μια τιμή SMI κάτω από τη γραμμή μηδέν σημαίνει πτωτική ορμή, υποδεικνύοντας ένα πτωτικό περιβάλλον αγοράς.

4.2. Απόκλιση ορμής

Η απόκλιση μεταξύ του SMI και της δράσης τιμής είναι ένα ισχυρό μήνυμα που μπορεί να προηγηθεί των αντιστροφών:

- Ανοδική Απόκλιση: Εμφανίζεται όταν η τιμή καταγράφει χαμηλότερο χαμηλό, αλλά το SMI σχηματίζει υψηλότερο χαμηλό. Αυτό υποδηλώνει εξασθένηση της ορμής προς τα κάτω και μια πιθανή ανοδική αντιστροφή.

- Πτωτική Απόκλιση: Σχηματίζεται όταν η τιμή επιτυγχάνει υψηλότερο υψηλό, αλλά ο SMI δημιουργεί χαμηλότερο υψηλό, σηματοδοτώντας την εξασθένηση της ανοδικής ορμής και μια πιθανή καθοδική αντιστροφή.

4.3. Όροι υπεραγοράς και υπερπώλησης

Ενώ η SMI δεν έχει σταθερά επίπεδα υπεραγοράς και υπερπώλησης, tradeΟι rs μπορούν να ορίσουν τα όριά τους για να προσδιορίσουν τις ακραίες συνθήκες της αγοράς:

- Όριο υπεραγοράς: TradeΗ rs μπορεί να θεωρήσει επίπεδα σημαντικά πάνω από τη γραμμή μηδέν (π.χ. +40) ως ένδειξη υπεραγορών, υποδηλώνοντας ότι μια απόσυρση ή μια αναστροφή μπορεί να είναι επικείμενη.

- Όριο υπερπώλησης: Ομοίως, επίπεδα πολύ κάτω από τη γραμμή μηδέν (π.χ. -40) μπορεί να χρησιμοποιηθούν για να σηματοδοτήσουν συνθήκες υπερπώλησης, προοιωνίζοντας πιθανώς μια ανοδική διόρθωση ή αντιστροφή.

4.4. Τα crossovers ως εμπορικά σήματα

Η αλληλεπίδραση μεταξύ του SMI και της γραμμής σήματος του μπορεί να δημιουργήσει σήματα συναλλαγών:

- Ανοδικό σήμα: Μια διασταύρωση του SMI πάνω από τη γραμμή σήματος του μπορεί να θεωρηθεί ως ανοδικό σήμα, ειδικά εάν εμφανίζεται κάτω από τη γραμμή μηδέν και κινείται προς τα πάνω.

- Πτωτικό σήμα: Μια διασταύρωση του SMI κάτω από τη γραμμή σήματος του θεωρείται πτωτική, ιδιαίτερα εάν πραγματοποιείται πάνω από τη γραμμή μηδέν και κατευθύνεται προς τα κάτω.

| Σήμα | Ερμηνεία | ΕΠΙΠΤΩΣΕΙΣ |

|---|---|---|

| SMI Πάνω από το Μηδέν | Ανοδική Ορμή | Δυνατότητα συνέχισης μιας ανοδικής τάσης |

| SMI κάτω από το μηδέν | Bearish ορμή | Πιθανότητα να συνεχιστεί η πτωτική τάση |

| Ανοδική Απόκλιση | Εξασθένηση καθοδικής ορμής | Πιθανή αναστροφή προς τα πάνω |

| Bearish Απόκλιση | Εξασθένιση Ανοδικής Ορμής | Πιθανή καθοδική αντιστροφή |

| Προϋποθέσεις Υπεραγοράς/Υπερπώλησης | Ακραίες συνθήκες αγοράς | Πιθανή αναστροφή εάν συνοδεύεται από απόκλιση/διασταύρωση |

| Crossovers | Αλληλεπίδραση SMI και γραμμής σήματος | Άμεσα σήματα συναλλαγών για ανοδικές/πτωτικές κινήσεις |

5. Συνδυασμός του Δείκτη Στοχαστικής Ορμής (SMI) με άλλους δείκτες

Για την ενίσχυση των στρατηγικών συναλλαγών και τη βελτίωση της λήψης αποφάσεων, tradeΤο rs συχνά συνδυάζει τον δείκτη Stochastic Momentum Index (SMI) με άλλους τεχνικούς δείκτες. Αυτή η συνέργεια μπορεί να βοηθήσει στην επιβεβαίωση των σημάτων, στη μείωση των ψευδών θετικών στοιχείων και στην παροχή μιας πιο ολοκληρωμένης εικόνας των συνθηκών της αγοράς. Αυτή η ενότητα διερευνά αποτελεσματικούς συνδυασμούς του SMI με άλλους δείκτες για τη βελτίωση των αποτελεσμάτων των συναλλαγών.

5.1. SMI και κινούμενοι μέσοι όροι

Ο συνδυασμός του SMI με τους κινητούς μέσους όρους (MAs) μπορεί να βοηθήσει στον εντοπισμό της κατεύθυνσης της τάσης και των μετατοπίσεων της ορμής στο πλαίσιο της τάσης:

- Στρατηγική: Χρησιμοποιήστε ένα μακροπρόθεσμο MA (π.χ. 50 ή 200 περιόδους) για να προσδιορίσετε τη συνολική κατεύθυνση της τάσης. Τα σήματα αγοράς είναι πιο αξιόπιστα όταν ο SMI γίνεται θετικός πάνω από το MA (δείχνοντας μια ανοδική ορμή σε μια ανοδική τάση) και τα σήματα πώλησης είναι πιο αξιόπιστα όταν ο SMI γίνεται αρνητικός κάτω από το MA (δείχνοντας πτωτική ορμή σε μια πτωτική τάση).

5.2. SMI και δείκτης σχετικής ισχύος (RSI)

Η RSI, ένας άλλος ταλαντωτής ορμής, μετρά την ταχύτητα και την αλλαγή των κινήσεων των τιμών. Όταν χρησιμοποιείται με το SMI, μπορεί να επιβεβαιώσει τις συνθήκες υπεραγοράς ή υπερπώλησης:

- Στρατηγική: Αναζητήστε σύγκλιση ή απόκλιση μεταξύ του SMI και του RSI για ισχυρότερα σήματα. Για παράδειγμα, εάν και οι δύο δείκτες δείχνουν συνθήκες υπεραγοράς αλλά στη συνέχεια αποκλίνουν, με το SMI να περνά κάτω από τη γραμμή σήματος του ενώ ο RSI αρχίζει να πέφτει, μπορεί να υποδηλώνει μια πιθανή αντιστροφή από μια κατάσταση υπεραγοράς.

5.3. SMI και Bollinger Bands

Bollinger Το Bands® παρέχει πληροφορίες για Μεταβλητότητα της αγοράς και τα επίπεδα τιμών σε σχέση με τους κινητούς μέσους όρους. Το SMI μπορεί να χρησιμοποιηθεί για την επιβεβαίωση των σημάτων διακοπής που παρέχονται από το Bollinger Bands®:

- Στρατηγική: Όταν η τιμή σπάει πάνω ή κάτω από το Bollinger Bands®, η επιβεβαίωση από το SMI (όπως η διέλευση πάνω ή κάτω από τη μηδενική γραμμή ή τη γραμμή σήματος) μπορεί να παρέχει πρόσθετη επιβεβαίωση μιας πιθανής συνέχισης ή αντιστροφής της τάσης.

5.4. SMI και MACD

Η Κινούμενη μέση σύγκλιση σύγκλισης (MACD) είναι ένας δείκτης ορμής που ακολουθεί την τάση. Ο συνδυασμός του MACD με το SMI προσφέρει πληροφορίες τόσο για την τάση όσο και για τη δυναμική:

- Στρατηγική: Αναζητήστε καταστάσεις όπου το MACD και το SMI παρέχουν ταυτόχρονα σήματα. Για παράδειγμα, ένα ανοδικό σήμα ενισχύεται εάν το MACD περνά πάνω από τη γραμμή σήματος του την ίδια στιγμή που το SMI περνά πάνω από τη γραμμή σήματος ή τη γραμμή μηδέν.

| Συνδυασμός δεικτών | Στρατηγική | Σκοπός |

|---|---|---|

| SMI και κινούμενοι μέσοι όροι | Επιβεβαιώστε τα σήματα SMI με κατεύθυνση τάσης MA | Φιλτράρετε τα σήματα για ευθυγράμμιση με τη συνολική τάση |

| SMI και RSI | Αναζητήστε συνθήκες υπεραγοράς/υπερπώλησης και απόκλισης | Επιβεβαιώστε τις αλλαγές ορμής και τις πιθανές ανατροπές |

| SMI και Bollinger Bands® | Χρησιμοποιήστε το SMI για να επιβεβαιώσετε τα ξεσπάσματα Bollinger Bands® | Επικυρώστε τις συνεχίσεις ή τις αντιστροφές τάσεων |

| SMI και MACD | Επιβεβαιώστε ταυτόχρονα σήματα και από τις δύο ενδείξεις | Ενισχύστε την αξιοπιστία των σημάτων τάσης και ορμής |

6. Διαχείριση κινδύνων με τον δείκτη στοχαστικής ορμής (SMI)

Η αποτελεσματική διαχείριση κινδύνου είναι ζωτικής σημασίας κατά τις συναλλαγές με το Stochastic Momentum Index (SMI), όπως και με κάθε δείκτη συναλλαγών. Αυτή η ενότητα περιγράφει στρατηγικές για τη χρήση του SMI για τη διαχείριση των κινδύνων συναλλαγών, διασφαλίζοντας ότι tradeΟι rs μπορούν να μεγιστοποιήσουν τις δυνατότητές τους για κέρδος ελαχιστοποιώντας τις ζημίες.

6.1. Ρύθμιση εντολών Stop-Loss

Μία από τις πιο θεμελιώδεις τεχνικές διαχείρισης κινδύνου περιλαμβάνει τον καθορισμό stop loss παραγγελίες. Το SMI μπορεί να βοηθήσει στον καθορισμό των κατάλληλων επιπέδων για αυτές τις παραγγελίες:

- Σταυρός πάνω/κάτω γραμμής σήματος: TradeΗ rs μπορεί να ορίσει εντολές stop-loss ακριβώς πάνω ή κάτω από το σημείο όπου το SMI διασχίζει τη γραμμή σήματος του, ανάλογα με το αν πρόκειται για μακρά ή σύντομη.

- Πέρα από τα πρόσφατα υψηλά/χαμηλά: Μια άλλη προσέγγιση περιλαμβάνει τον ορισμό εντολών stop-loss πέρα από το πιο πρόσφατο υψηλό ή χαμηλό που προηγήθηκε trade σήμα, χρησιμοποιώντας το SMI για να επιβεβαιώσετε την κατεύθυνση της τάσης.

6.2. Χρήση του SMI για το μέγεθος θέσης

Το μέγεθος της θέσης μπορεί να ρυθμιστεί με βάση την ισχύ του σήματος SMI:

- Ισχυρά σήματα: Για σήματα που εμφανίζονται με σημαντική απόκλιση ή σε περιοχές με υπερπώληση/υπεραγορά, tradeΗ rs μπορεί να επιλέξει μεγαλύτερα μεγέθη θέσεων λόγω της μεγαλύτερης πιθανότητας μιας ισχυρής κίνησης.

- Ασθενέστερα σήματα: Όταν τα σήματα είναι λιγότερο έντονα ή εμφανίζονται χωρίς πρόσθετη επιβεβαίωση, η μείωση του μεγέθους της θέσης μπορεί να βοηθήσει στη διαχείριση του κινδύνου.

6.3. Ενσωμάτωση της Απόκλισης για την Εκτίμηση Κινδύνων

Η απόκλιση μεταξύ του SMI και της δράσης των τιμών μπορεί να χρησιμεύσει ως σύστημα έγκαιρης προειδοποίησης για τις μεταβαλλόμενες συνθήκες της αγοράς:

- Μείωση ρίσκου: Εάν εμφανιστεί σήμα απόκλισης λίγο μετά την εισαγωγή του a trade, μπορεί να είναι συνετό να γίνουν αυστηρότερες οι εντολές stop-loss ή να μειωθεί το μέγεθος της θέσης για τη διαχείριση του κινδύνου.

- Στρατηγική εξόδου: Επίμονη απόκλιση μετά από α trade Η είσοδος μπορεί να είναι ένα σήμα για την έξοδο από τη θέση, ακόμη και αν δεν έχει ενεργοποιηθεί το stop-loss, για να αποφευχθούν πιθανές απώλειες από μια τάση αντιστροφής.

6.4. Συνδυασμός του SMI με άλλους δείκτες

Κανένας δείκτης δεν πρέπει να χρησιμοποιείται μεμονωμένα για τη διαχείριση κινδύνου. Ο συνδυασμός του SMI με άλλους δείκτες μπορεί να προσφέρει μια πιο ισχυρή στρατηγική διαχείρισης κινδύνου:

- Δείκτες τάσεων: Η χρήση δεικτών τάσης όπως οι κινητοί μέσοι όροι μπορεί να βοηθήσει στην επιβεβαίωση της κατεύθυνσης τάσης που προτείνει η SMI, παρέχοντας μια ισχυρότερη βάση για trade αποφάσεων.

- Δείκτες όγκου: Οι δείκτες έντασης μπορούν να επιβεβαιώσουν την ισχύ του σήματος SMI, με την υψηλότερη ένταση στην επιβεβαίωση του σήματος υποδηλώνει μια πιο αξιόπιστη κίνηση.

| Στρατηγική | Περιγραφή | Σκοπός |

|---|---|---|

| Παραγγελίες Stop-Loss | Ρυθμίστε με βάση τα σήματα SMI ή τα πρόσφατα υψηλά/χαμηλά | Για τον περιορισμό πιθανών απωλειών σε α trade |

| Θέση μεγέθους | Προσαρμόστε το μέγεθος με βάση την ισχύ των σημάτων SMI | Για τη διαχείριση του κινδύνου που σχετίζεται με την αβεβαιότητα του trade αποτελέσματα |

| Απόκλιση για την αξιολόγηση κινδύνου | Παρακολουθήστε την απόκλιση για πρώιμα σήματα κινδύνου | Για προσαρμογή ή έξοδο tradeπροληπτικά για τη διαχείριση πιθανών απωλειών |

| Συνδυαστικοί δείκτες | Χρησιμοποιήστε το SMI με άλλους τεχνικούς δείκτες | Για μια πιο ολοκληρωμένη προσέγγιση διαχείρισης κινδύνου |